Chỉ số P/E là một trong những công cụ quan trọng giúp nhà đầu tư đánh giá giá trị thực của cổ phiếu trên thị trường. Việc hiểu rõ chỉ số này sẽ giúp bạn nắm bắt cơ hội đầu tư thông minh hơn, tránh rủi ro và đưa ra quyết định chính xác. Trong bài viết này, chúng ta sẽ cùng khám phá chỉ số P/E là gì và cách áp dụng nó trong việc lựa chọn cổ phiếu phù hợp.

Chỉ số P/E là gì?

Chỉ số P/E (Price-to-Earnings Ratio) là một trong những chỉ số phổ biến nhất trong lĩnh vực đầu tư tài chính, được sử dụng để đánh giá mối quan hệ giữa giá cổ phiếu và lợi nhuận của một công ty. Cụ thể, P/E đo lường giá của một cổ phiếu so với lợi nhuận mà công ty đó tạo ra. Chỉ số này cho biết nhà đầu tư sẵn sàng trả bao nhiêu tiền cho mỗi đồng lợi nhuận của công ty.

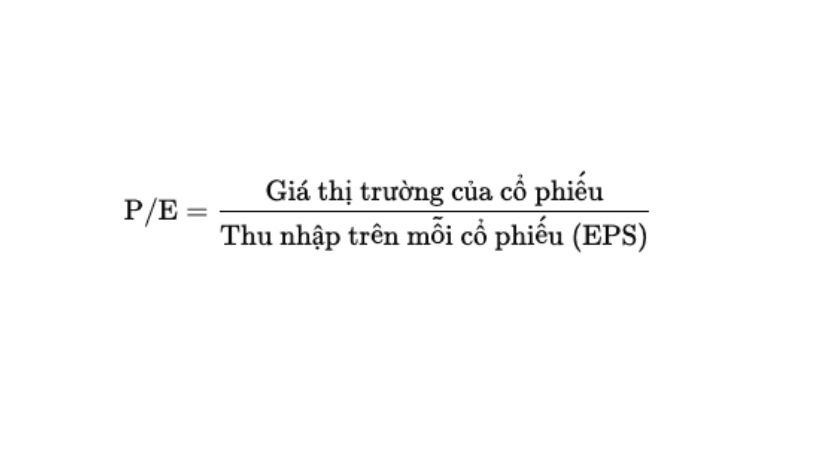

Cách tính chỉ số P/E

Trong đó:

- Giá thị trường của cổ phiếu là giá cổ phiếu hiện tại trên thị trường.

- EPS (Earnings Per Share) là lợi nhuận sau thuế của công ty chia cho số lượng cổ phiếu đang lưu hành.

Ý nghĩa của chỉ số P/E

Chỉ số P/E mang nhiều ý nghĩa đối với nhà đầu tư:

- Đánh giá giá trị cổ phiếu: P/E giúp nhà đầu tư xác định liệu một cổ phiếu đang được định giá quá cao hay quá thấp. P/E cao có thể cho thấy kỳ vọng lớn vào tương lai của công ty, nhưng cũng có thể chỉ ra sự định giá quá mức.

- So sánh doanh nghiệp trong cùng ngành: P/E cho phép so sánh các công ty cùng ngành với nhau để đánh giá công ty nào đang có hiệu suất tốt hơn.

Chỉ số P/E cao:

- Đánh giá cao về tăng trưởng: Một chỉ số P/E cao thường cho thấy rằng thị trường kỳ vọng công ty sẽ tăng trưởng lợi nhuận nhanh chóng trong tương lai. Các nhà đầu tư sẵn sàng trả nhiều tiền hơn cho mỗi đồng lợi nhuận hiện tại.

- Rủi ro cao: Tuy nhiên, P/E cao cũng có thể chỉ ra rằng cổ phiếu đang bị định giá quá cao. Nếu công ty không đạt được mức tăng trưởng mà thị trường kỳ vọng, giá cổ phiếu có thể giảm mạnh.

Chỉ số P/E thấp:

- Đánh giá thấp về tiềm năng: Một chỉ số P/E thấp có thể cho thấy rằng thị trường không kỳ vọng vào sự tăng trưởng mạnh mẽ của công ty trong tương lai. Điều này có thể xảy ra đối với các công ty đang gặp khó khăn hoặc trong ngành công nghiệp suy thoái.

- Cơ hội đầu tư: Ngược lại, P/E thấp cũng có thể chỉ ra rằng cổ phiếu đang bị định giá thấp hơn giá trị thực. Nếu công ty có nền tảng tài chính tốt và khả năng phục hồi, nhà đầu tư có thể tìm thấy cơ hội để mua vào.

Chỉ số P/E tốt là bao nhiêu?

Không có một con số cụ thể để xác định chỉ số P/E “tốt”, vì nó phụ thuộc vào nhiều yếu tố như ngành nghề, quy mô doanh nghiệp và triển vọng phát triển.

Tuy nhiên, P/E trung bình của thị trường thường dao động từ 15 đến 20. Nếu một công ty có P/E thấp hơn mức trung bình của ngành hoặc thị trường, điều đó có thể chỉ ra rằng cổ phiếu của công ty đang được định giá thấp hoặc công ty đang gặp khó khăn. Ngược lại, P/E cao có thể cho thấy kỳ vọng lớn từ nhà đầu tư về tiềm năng tăng trưởng của công ty.

So sánh chỉ số P/E (Price-to-Earnings Ratio) hiện tại và trong quá khứ giúp đánh giá giá trị công ty và kỳ vọng thị trường.

- Biến động P/E:: P/E cao hơn mức trung bình lịch sử có thể cho thấy kỳ vọng tăng trưởng cao, trong khi P/E thấp có thể chỉ ra sự thiếu tin tưởng từ thị trường.

- Yếu tố ảnh hưởng: Thay đổi trong lợi nhuận và tình hình ngành nghề có thể ảnh hưởng đến chỉ số P/E. Ví dụ, nếu lợi nhuận tăng nhưng giá cổ phiếu không tăng tương ứng, P/E sẽ giảm.

- So sánh với đối thủ: So sánh P/E của công ty với đối thủ và trung bình ngành để đưa ra nhận định hợp lý.

Thế nào là chỉ số P/E hợp lý?

Chỉ số P/E hợp lý là khi nó phản ánh chính xác giá trị của công ty so với lợi nhuận và tiềm năng tăng trưởng. Nhà đầu tư cần xem xét nhiều yếu tố như tình hình tài chính của công ty, tốc độ tăng trưởng, mức độ cạnh tranh trong ngành và các yếu tố vĩ mô khác để xác định xem P/E hiện tại có hợp lý hay không.

So sánh chỉ số P/E giữa các ngành khác nhau

Mỗi ngành có mức P/E trung bình khác nhau do đặc thù kinh doanh và triển vọng tăng trưởng của ngành đó. Ví dụ:

- Công nghệ: Các công ty công nghệ thường có chỉ số P/E cao hơn do kỳ vọng tăng trưởng lớn trong tương lai. Các doanh nghiệp như Apple, Microsoft thường có P/E ở mức 25–30 hoặc cao hơn.

- Tài chính: Ngành tài chính có mức P/E trung bình thấp hơn so với công nghệ, thường dao động từ 10–15, do tính chất ổn định hơn về tăng trưởng lợi nhuận.

- Tiêu dùng thiết yếu: Ngành tiêu dùng thiết yếu, bao gồm các công ty sản xuất thực phẩm, đồ uống, và hàng tiêu dùng cơ bản, thường có P/E ở mức trung bình, khoảng 15–20, do nhu cầu ổn định và ít biến động.

Cách sử dụng chỉ số P/E để so sánh giữa các doanh nghiệp cùng ngành

P/E rất hữu ích khi so sánh các công ty trong cùng ngành để đánh giá khả năng hoạt động của từng doanh nghiệp. Nếu một công ty có P/E cao hơn các đối thủ cạnh tranh, điều đó có thể cho thấy kỳ vọng của nhà đầu tư về tiềm năng tăng trưởng của công ty cao hơn. Tuy nhiên, nhà đầu tư cần xem xét thêm yếu tố khác như tốc độ tăng trưởng lợi nhuận và rủi ro để có đánh giá toàn diện.

Ưu điểm và nhược điểm của chỉ số P/E

- Ưu điểm:

- Dễ sử dụng và phổ biến: P/E là một chỉ số đơn giản, dễ hiểu và được sử dụng rộng rãi.

- Giúp so sánh nhanh chóng giữa các doanh nghiệp cùng ngành.

- Nhược điểm:

- Không phản ánh được các yếu tố phi tài chính: P/E chỉ tập trung vào lợi nhuận, không tính đến các yếu tố khác như nợ, dòng tiền, và tài sản của công ty.

- Bị ảnh hưởng bởi các yếu tố tạm thời hoặc bất thường: Các sự kiện như suy thoái kinh tế hoặc chi phí bất thường có thể làm biến động lợi nhuận và dẫn đến P/E không chính xác.

Cách sử dụng chỉ số P/E trong đầu tư

Nhà đầu tư có thể sử dụng P/E để định giá cổ phiếu, so sánh doanh nghiệp và đưa ra quyết định đầu tư. Tuy nhiên, chỉ số P/E cần được kết hợp với các yếu tố khác như tăng trưởng doanh thu, biên lợi nhuận, và tình hình tài chính tổng thể của công ty để có cái nhìn toàn diện hơn.

P/E và chu kỳ kinh tế

Chu kỳ kinh tế có ảnh hưởng lớn đến chỉ số P/E của doanh nghiệp. Trong giai đoạn tăng trưởng kinh tế, lợi nhuận của các công ty thường tăng, dẫn đến P/E tăng lên. Ngược lại, trong giai đoạn suy thoái, lợi nhuận giảm và P/E cũng có thể giảm theo.

Tại sao P/E thay đổi theo giai đoạn thị trường?

Trong các giai đoạn thị trường khác nhau, kỳ vọng của nhà đầu tư về lợi nhuận và tăng trưởng thay đổi. Trong giai đoạn tăng trưởng, nhà đầu tư sẵn sàng trả giá cao hơn cho cổ phiếu, dẫn đến P/E cao. Ngược lại, trong giai đoạn suy thoái, kỳ vọng giảm, khiến P/E giảm theo.

Cách điều chỉnh kỳ vọng khi sử dụng P/E trong từng giai đoạn thị trường

Nhà đầu tư cần điều chỉnh kỳ vọng khi sử dụng P/E dựa trên chu kỳ kinh tế. Trong giai đoạn tăng trưởng, P/E có thể cao hơn do kỳ vọng lớn về lợi nhuận tương lai. Ngược lại, trong giai đoạn suy thoái, nhà đầu tư nên thận trọng khi định giá cổ phiếu dựa trên P/E để tránh rủi ro từ những kỳ vọng quá mức.

Lời khuyên cho nhà đầu tư sử dụng P/E

P/E là một công cụ hữu ích nhưng cần được kết hợp với các chỉ số và phân tích khác để đưa ra quyết định đầu tư chính xác. Nhà đầu tư không nên chỉ dựa vào P/E mà cần xem xét thêm các yếu tố như tốc độ tăng trưởng, quản lý công ty, và tình hình vĩ mô để đảm bảo sự hiểu biết toàn diện về doanh nghiệp trước khi đầu tư.