Định giá trái phiếu đóng vai trò quan trọng đối với nhà đầu tư trong việc đưa ra quyết định. Nhưng định giá trái phiếu là gì? Bài viết dưới đây sẽ giải đáp thắc mắc này thông qua các khái niệm cơ bản, vai trò, phương pháp định giá và ứng dụng trong thực tế.

Định giá trái phiếu là gì?

Khái niệm

Trái phiếu là một công cụ nợ được phát hành bởi các tổ chức như chính phủ, doanh nghiệp nhằm huy động vốn từ nhà đầu tư.

Định giá trái phiếu liên quan đến việc tính toán giá trị hiện tại của các khoản thanh toán lãi suất và mệnh giá mà trái phiếu mang lại trong tương lai. Việc này giúp nhà đầu tư đánh giá mức độ hấp dẫn của trái phiếu so với các công cụ tài chính khác.

Vai trò của định giá trái phiếu trong đầu tư

Định giá trái phiếu đóng vai trò then chốt trong việc:

- Đưa ra quyết định đầu tư: Giúp nhà đầu tư xác định liệu trái phiếu có đáng mua hay không dựa trên giá trị thực tế.

- Đánh giá rủi ro: Xác định mức độ rủi ro liên quan đến lãi suất và khả năng thanh toán của đơn vị phát hành.

- So sánh với các công cụ khác: Cho phép so sánh lợi nhuận và rủi ro của trái phiếu với các khoản đầu tư khác như cổ phiếu hay bất động sản.

Những loại trái phiếu nào cần định giá?

Hầu hết các loại trái phiếu đều cần được định giá trước khi đưa ra quyết định đầu tư, bao gồm:

- Trái phiếu chính phủ.

- Trái phiếu ngân hàng

- Trái phiếu doanh nghiệp

- Trái phiếu chuyển đổi.

- Trái phiếu có thể mua lại.

- Trái phiếu không có thời hạn.

Cách xác định giá trị thực tế của trái phiếu

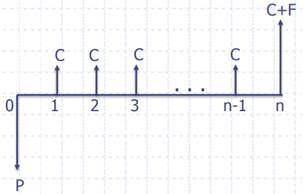

Để xác định giá trị thực tế của trái phiếu, đầu tiên nhà đầu tư cần hiểu về dòng tiền khi đầu tư trái phiếu như sau:

- Đặc điểm của trái phiếu:

- Mệnh giá trái phiếu: F

- Lãi suất cố định hàng năm: c

- Kỳ hạn (năm): n

- Trả lãi: kỳ trả lãi là 1 lần/năm vào cuối kỳ

- Trả nợ gốc: trả 1 lần bằng mệnh giá trái phiếu vào ngày đáo hạn

- Như vậy, dòng tiền đối của nhà đầu tư khi đầu tư trái phiếu như sau:

- Dòng tiền ra: số tiền bỏ ra để mua trái phiếu, tức là giá trái phiếu (P)

- Dòng tiền vào:

- Tiền lãi hàng năm: C=cF (n lần)

- Tiền gốc: F (1 lần)

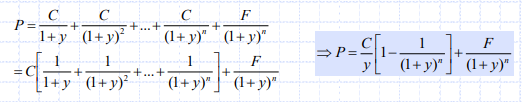

Định giá trái phiếu dựa vào dòng tiền

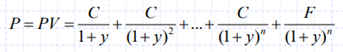

Lãi suất trên thị trường của một khoản đầu tư cùng rủi ro và kỳ hạn như trái phiếu là y.

Nhà đầu tư vào trái phiếu sẽ yêu cầu trái phiếu có suất sinh lợi tối thiểu là y vì đó là mức mà họ có được nếu đi đầu tư trên thị trường.

Như vậy, giá trái phiếu là giá trị hiện tại của dòng tiền đầu tư trái phiếu (gồm lãi và gốc) trả trong tương lai, với suất chiết khấu bằng y.

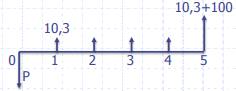

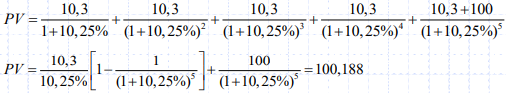

Ví dụ:

Công ty ABC phát hành trái phiếu như sau:

- Mệnh giá: 1 tỷ đồng

- Lãi suất coupon: 10,3%/năm

- Trả lãi: 1 lần/năm

- Trả gốc: 1 lần khi đáo hạn

- Kỳ hạn: 5 năm

Suất sinh lợi nhà đầu tư yêu cầu cao hơn 2,25% so với lãi suất trái phiếu chính phủ kỳ hạn 5 năm (8%), tương đương với 2,25% + 8% = 10,25%.

Vậy giá trái phiếu khi phát hành là:

Tức là giá trái phiếu lúc phát hành sẽ bằng 100,188% so với mệnh giá, tương đương 1.001.880.000 đ/trái phiếu.

Định giá trái phiếu với lãi suất đến ngày đáo hạn (Yield to Maturity – YTM)

Giả sử trên thị trường hiện tại, trái phiếu đang được niêm yết với giá P. Căn cứ vào giá này, nhà đầu tư sẽ tính suất sinh lợi trong vòng đời còn lại của trái phiếu (YTM).

YTM là suất chiết khấu sao cho giá trị hiện tại của các khoản chi trả của trái phiếu đúng bằng giá của nó.

Để tính YTM, ta giải phương trình sau:

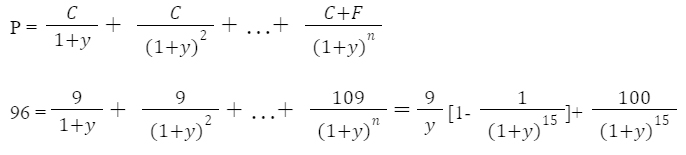

Công ty ABC phát hành trái phiếu như sau:

- Mệnh giá: 100.000 đồng

- Lãi suất coupon: 9%/năm

- Trả lãi: 1 lần/năm

- Trả gốc: 1 lần khi đáo hạn

- Kỳ hạn: 15 năm

- Giá trái phiếu tại thời điểm phát hành: 96.000 đ/ trái phiếu.

Ta có công thức:

Giải phương trình trên, ta có YTM = y = 9,511%.

Định giá trái phiếu bằng lãi suất hiệu quả

Lãi suất hiệu quả (current yield) khác với lãi suất trái phiếu (coupond rate) vì nó phản ánh lợi tức trên cơ sở giá hiện tại chứ không phải trên mệnh giá. Nhà đầu tư có thể dùng current yield để so sánh các trái phiếu với nhau và đưa ra quyết định đầu tư

![]()

- C: Khoản thanh toán lãi suất hàng năm của trái phiếu=cF

- (c: coupon; F: mệnh giá trái phiếu)

- P: Giá thị trường của trái phiếu tại thởi điểm hiện tại

Những nguyên tắc cần biết trong định giá trái phiếu

Khi định giá trái phiếu, nhà đầu tư cần lưu ý các nguyên tắc sau:

- Nguyên tắc rủi ro: giá của trái phiếu bị ảnh hưởng bởi mức độ tín nhiệm của đơn vị phát hành. Bên cạnh đó nhà đầu tư cần để xem xét đến các rủi ro khác như rủi ro thanh toán, rủi ro thanh khoản …

- Nguyên tắc chiết khấu dòng tiền: Giá trị hiện tại của trái phiếu phụ thuộc vào dòng tiền tương lai và tỷ lệ chiết khấu.

- Nguyên tắc so sánh lãi suất: So sánh lãi suất danh nghĩa với lãi suất thị trường để điều chỉnh giá trị.

Ứng dụng của định giá trái phiếu

Định giá trái phiếu được áp dụng trong nhiều mục đích như:

- Với nhà đầu tư cá nhân: Giúp nhà đầu tư lựa chọn trái phiếu phù hợp với mục tiêu tài chính. Đồng thời khi nắm được giá trị của trái phiếu, nhà đầu tư vững tin hơn trong các quyết định mua, bán hay nắm giữ. Ngoài ra còn có thể giúp nhà đầu tư cân đối tỷ lệ nắm giữ các loại tài sản.

- Đối với doanh nghiệp: Trong trường hợp cần huy động vốn, việc định giá trái phiếu giúp doanh nghiệp lựa chọn được phương án phù hợp nhất (đi vay ngân hàng, phát hành trái phiếu hay cổ phiếu,…). Bên cạnh đó, việc định giá trái phiếu rất cẩn thiết trong việc đánh giá tính khả thi của dự án trong trường hợp doanh nghiệp phát hành trái phiếu tài trợ cho dự án.

- Với thị trường tài chính nói chung: Các công ty tư vấn tài chính cần định giá trái phiếu để tư vấn cho khách hàng. Các công ty đầu tư nắm giữ trái phiếu cần định giá lại giá trị của danh mục trái phiếu với mục đích ghi nhận vào báo cáo tài chính và quản trị rủi ro.