Khi vay ký quỹ (sử dụng margin) để mua cổ phiếu, bạn đang áp dụng đòn bẩy trong chứng khoán. Vậy đòn bẩy trong đầu tư chứng khoán là gì? Hãy cùng khám phá trong bài viết dưới đây.

Đòn bẩy trong đầu tư chứng khoán là gì?

Đòn bẩy trong chứng khoán (Leverage) là công cụ giúp nhà đầu tư gia tăng khả năng giao dịch mà không cần phải bỏ thêm vốn đầu tư. Đây là một hình thức vay mượn, cho phép bạn thực hiện các giao dịch lớn hơn số tiền bạn đang có. Đây là sự kết hợp giữa vốn tự có của nhà đầu tư và số tiền vay từ sàn giao dịch.

Với đòn bẩy, bạn có thể mở các giao dịch với giá trị gấp nhiều lần số vốn đang có của mình có thể gấp tới 2 lần. Điều này có nghĩa là bạn đang có cơ hội thu được lợi nhuận cao hơn từ số vốn nhỏ ban đầu, nhưng đồng thời cũng phải chấp nhận những rủi ro lớn hơn. Vì vậy, việc sử dụng đòn bẩy cần phải được cân nhắc kỹ lưỡng để vừa có thể tối ưu hóa lợi nhuận mà vẫn kiểm soát được rủi ro.

Ưu và nhược điểm của đòn bẩy tài chính trong chứng khoán

Khi sử dụng đòn bẩy trong chứng khoán, nhà đầu tư có thể tận dụng cả những cơ hội sinh lời lớn, nhưng đồng thời cũng phải đối mặt với những rủi ro tiềm ẩn. Dưới đây là một số ưu và nhược điểm chính của công cụ tài chính này mà nhà đầu tư cần nắm rõ:

Ưu điểm

- Tăng khả năng sinh lời: Đòn bẩy giúp nhà đầu tư có cơ hội thu lợi nhuận lớn hơn từ các biến động nhỏ trên thị trường, tăng tỷ suất lợi nhuận mà không cần đầu tư quá nhiều vốn ban đầu.

- Hiệu quả sử dụng vốn: Với đòn bẩy, nhà đầu tư có thể mở rộng các vị thế lớn mà chỉ cần bỏ ra một phần nhỏ tiền vốn, giúp tối ưu hóa nguồn tài chính.

- Tiếp cận thị trường lớn hơn: Đòn bẩy cho phép nhà đầu tư tham gia vào các tài sản đắt đỏ mà trước đó họ có thể không đủ khả năng tài chính để có thể tiếp cận.

- Phòng ngừa rủi ro: Nhà đầu tư có thể sử dụng đòn bẩy để tạo các chiến lược phòng hộ nhằm giảm thiểu tổn thất từ các vị thế khác trong danh mục.

- Linh hoạt và đa dạng hóa: Với đòn bẩy, nhà đầu tư có thể linh hoạt hơn trong việc quản lý nhiều vị thế, từ đó mở rộng các danh mục đầu tư và phân bổ rủi ro.

Nhược điểm

- Gia tăng tổn thất: Nếu thị trường đi ngược với dự đoán, nhà đầu tư có thể bị mất nhiều hơn số tiền đã đầu tư ban đầu, đặc biệt trong các giao dịch với tỷ lệ đòn bẩy cao.

- Yêu cầu bổ sung ký quỹ: Khi vị thế của bạn bị lỗ, bạn có thể bị yêu cầu nạp thêm tiền để duy trì mức ký quỹ, tạo áp lực tài chính không nhỏ.

- Biến động thị trường: Các vị thế có đòn bẩy cao rất nhạy cảm với những biến động nhỏ, có thể dẫn đến tổn thất nhanh chóng.

- Chi phí lãi vay: Khi sử dụng đòn bẩy, bạn sẽ phải trả thêm chi phí lãi vay cho số tiền đã vay, đặc biệt nếu giữ các vị thế lâu dài.

- Rủi ro từ tự tin quá mức: Về mặt tâm lý, đòn bẩy có thể khiến nhà đầu tư trở nên quá tự tin và dễ đưa ra các quyết định không chính xác, dẫn đến việc thua lỗ lớn.

Công thức tính đòn bẩy tài chính

Hiện tại có hai cách phổ biến để tính tỷ lệ này, giúp bạn đánh giá mức độ rủi ro và lợi nhuận có thể đạt được.

- Cách 1: Hệ số nợ chia cho tổng tài sản (Debt / Asset): Công thức này giúp đo lường mức độ tài sản của công ty được tài trợ bởi nợ. Tỷ lệ càng cao, rủi ro tài chính càng lớn.

- Cách 2: Hệ số nợ chia cho vốn chủ sở hữu (Debt / Equity): Đây là cách tính thường gặp nhất, phản ánh mức độ nợ của công ty so với vốn góp của cổ đông. Tỷ lệ này càng cao, đòn bẩy tài chính càng lớn.

Ví dụ: Giả sử hệ số nợ (D) là 50 triệu và tổng tài sản hoặc vốn chủ sở hữu là 100 triệu, thì tỷ lệ đòn bẩy sẽ là:

Tỷ lệ đòn bẩy = D / A = 50 / 100 = 1:2

Nếu giá cổ phiếu tăng hoặc giảm 5%, nhà đầu tư sẽ lãi hoặc lỗ 10% do tỷ lệ đòn bẩy 1:2. Trường hợp đòn bẩy 1:10, tỷ lệ lãi hoặc lỗ sẽ là 50%, và nếu là 1:50, con số này có thể lên đến 250%. Đây là lý do đòn bẩy có thể giúp nhân lợi nhuận nhưng cũng gia tăng đáng kể rủi ro.

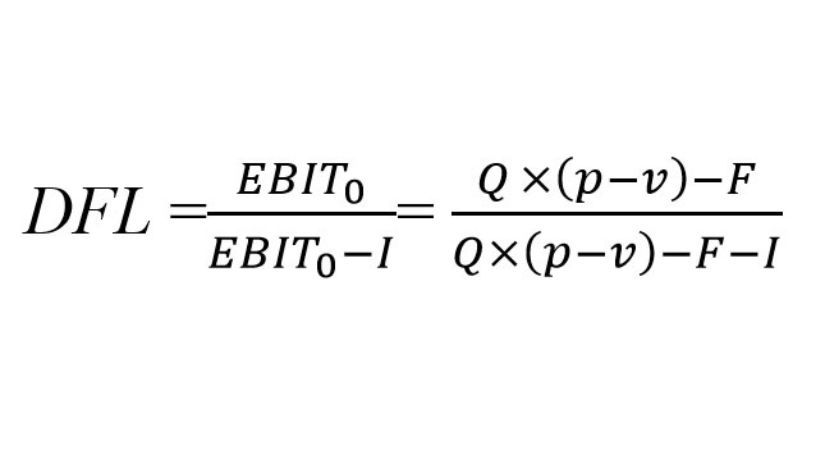

Công thức tính mức độ tác động của đòn bẩy tài chính

Công thức tính mức độ tác động của đòn bẩy tài chính (DFL) được tính như sau:

Trong đó:

- EBIT: lợi nhuận trước thuế và lãi vay;

- Q: số lượng sản phẩm;

- p: giá bán;

- v: chi phí biến đổi trên 1 đơn vị sản phẩm;

- F: chi phí cố định;

- I: lãi vay phải trả

Ví dụ: Anh B đầu tư vào công ty công nghệ với tổng vốn đầu tư là 200.000.000 VNĐ. Trong đó, anh có 100.000.000 VNĐ (vốn chủ sở hữu) và đi vay 100.000.000 VNĐ với lãi suất 12%/năm.

Thông tin chi tiết về cổ phiếu của anh B:

- Số lượng cổ phiếu dự kiến nắm giữ: 10.000 cổ phiếu

- Giá mỗi cổ phiếu: 30.000 VNĐ

- Chi phí biến đổi trên mỗi cổ phiếu: 18.000 VNĐ

- Chi phí cố định hàng năm: 60.000.000 VNĐ

Công thức xác định:

- Lãi vay phải trả: I = 100.000.000 × 12% = 12.000.000 VNĐ

- Chi phí cố định: F = 60.000.000 VNĐ

- Chi phí biến đổi trên 1 cổ phiếu: v = 18.000 VNĐ

- Giá bán mỗi cổ phiếu: p = 30.000 VNĐ

- Lợi nhuận trước thuế và lãi vay (EBIT):

EBIT = 10.000 × (30.000 − 18.000) − 60.000.000 = 10.000 × 12.000 − 60.000.000 = 120.000.000 − 60.000.000 = 60.000.000 VNĐ

- Tính mức độ tác động của đòn bẩy tài chính (DFL):

DFL = 60.000.000 / (60.000.000 −12.000.000) = 60.000.000 / 48.000.000 =1,25

Giải thích:

- Mức độ tác động của đòn bẩy tài chính (DFL) là 1,25: Điều này có nghĩa là khi lợi nhuận trước thuế (EBIT) tăng hoặc giảm 1%, tỷ suất lợi nhuận trên vốn chủ sở hữu sẽ thay đổi 1,25%.

- Ý nghĩa của DFL: Nếu EBIT tăng 1%, tức 600.000 VNĐ, lợi nhuận trên vốn chủ sở hữu sẽ tăng 750.000 VNĐ. Điều này tương ứng với mức tăng 1,25% từ 60.000.000 VNĐ. Như vậy, việc sử dụng đòn bẩy tài chính đã giúp anh B tăng lợi nhuận. Ngược lại, nếu EBIT giảm 1%, ảnh hưởng sẽ tương tự nhưng theo chiều hướng tiêu cực. Điều này sẽ khiến tổn thất của anh B gia tăng.

Cách sử dụng đòn bẩy tài chính trong đầu tư chứng khoán hiệu quả

Đòn bẩy tài chính có thể khuếch đại cả lợi nhuận và thua lỗ, vì vậy việc sử dụng công cụ này cần đòi hỏi sự nhà đầu tư phải có sự cẩn trọng và chiến lược đầu tư hợp lý. Để đạt được hiệu quả tối đa từ đòn bẩy, nhà đầu tư cần lưu ý những điểm sau:

- Nắm vững kiến thức thị trường: Trước khi sử dụng đòn bẩy, bạn cần hiểu rõ về các yếu tố ảnh hưởng đến thị trường. Việc theo dõi và phân tích xu hướng giá là điều cần thiết để đưa ra những quyết định đầu tư chính xác.

- Quản lý rủi ro hiệu quả: Đầu tư với đòn bẩy có thể dẫn đến những biến động lớn trong lợi nhuận. Hãy xác định mức rủi ro mà bạn có thể chấp nhận và sử dụng các công cụ phòng ngừa rủi ro như lệnh dừng lỗ.

- Lên kế hoạch đầu tư cụ thể: Đặt ra mục tiêu rõ ràng và theo dõi sát sao các giao dịch của bạn. Hãy sử dụng đòn bẩy chỉ khi bạn tự tin rằng thị trường sẽ di chuyển theo hướng có lợi cho bạn.

- Theo dõi thường xuyên: Khi sử dụng đòn bẩy, bạn cần phải liên tục theo dõi diễn biến của thị trường và điều chỉnh chiến lược đầu tư khi cần thiết. Sự thay đổi nhỏ trong giá cả có thể gây ra những ảnh hưởng lớn đến kết quả đầu tư của bạn.

Việc áp dụng đúng cách đòn bẩy tài chính sẽ là một công cụ mạnh mẽ giúp nhà đầu tư tăng cường lợi nhuận, nhưng đồng thời, việc quản lý và sử dụng nó một cách thông minh và cẩn trọng là điều không thể thiếu để giảm thiểu những rủi ro không đáng có.